هر سال و با نزدیک شدن خردادماه، کلمه اظهارنامه مالیاتی، بسیار زیاد به گوش می خورد، از رسانه ها گرفته تا همکاران و دوستان و آشنایان.

اگر شما صاحب کسب و کاری هستید بهتر است تا اطلاعات خود را در مورد مسائل مالیاتی و به خصوص ارسال اظهارنامه مالیاتی افزایش دهید تا از بروز اتفاقات ناگواری مثل جرائم مالیاتی ، جلوگیری به عمل بیاورید.

در این مقاله ما به بررسی کامل اظهارنامه های مالیاتی حقیقی و حقوقی خواهیم پرداخت. لطفا تا پایان این مقاله همراه کافی نت اصفهان یگانه بمانید.

مفهوم اظهارنامه مالیاتی چیست؟

اظهارنامه مالیاتی سندی است که توسط افراد و کسب و کارها برای گزارش درآمد، کسرها و اعتباراتشان به مقامات مالیاتی ارائه می شود. این گزارش که هر سال در خردادماه ارسال می شود، برای محاسبه مالیات بدهی مودیان مالیاتی استفاده می شود. تکمیل دقیق و به موقع اظهارنامه مالیاتی حائز اهمیت است، زیرا عدم انجام این کار می تواند منجر به جریمه و مجازات شود.

در این مقاله، به بررسی جامع اظهارنامه های مالیاتی، از جمله الزامات مختلف برای افراد و کسب و کارها، فرآیند تکمیل و ارسال آنها و پیامدهای عدم انطباق با قوانین مالیاتی خواهیم پرداخت.

همچنین راهنمایی ها و منابع مفیدی را برای کمک به مودیان مالیاتی در درک و تکمیل صحیح اظهارنامه های خود ارائه خواهیم داد.

انواع اظهارنامه های مالیاتی

چند مدل مختلف از اظهارنامه وجود دارد؟ هرکدام از آن ها مخصوص چه کسانی هستند و چه زمانی باید نسبت به ارسال آن ها اقدام کرد؟

این ها سوالاتی است که ممکن است برای یک فرد صاحب کسب و کار پیش بیاید ، خواه یک مغازه باشید یا شرکت… در ادامه به سوالات بالا پاسخ خواهیم داد:

اظهارنامه صورت معاملات فصلی:

اظهارنامه صورت معاملات فصلی سندی است که توسط اشخاص حقوقی و حقیقی مشمول مطابق با ماده 169 قانون مالیات های مستقیم، به منظور گزارش خرید، فروش، ارائه خدمات، واردات و صادرات کالا به سازمان امور مالیاتی کشور ارائه می شود. این گزارش در بازه های زمانی سه ماهه (فصلی) و حداکثر تا یک ماه و نیم پس از پایان هر فصل باید به صورت الکترونیکی از طریق سامانه سازمان امور مالیاتی ارسال شود.

کلیه کسب و کارهای حقوقی و برخی از مشاغل حقیقی مثل صاحبان رستوران ها، کافه ها ، هتل ها بنگاه های املاک و …. مشمول ارسال اظهارنامه صورت معاملات فصلی هستند.

اظهارنامه ارزش افزوده:

اظهارنامه ارزش افزوده سندی است که توسط مودیان مالیات بر ارزش افزوده به منظور گزارش معاملات و محاسبه مالیات ارزش افزوده به سازمان امور مالیاتی ارائه می شود. مطابق با قانون مالیات بر ارزش افزوده، کلیه صاحبان مشاغل اعم از اشخاص حقوقی و حقیقی که در عرضه کالا و خدمات فعالیت میکنند، موظف به ثبت نام در نظام مالیات بر ارزش افزوده و ارسال اظهارنامه مالیات بر ارزش افزوده در دوره های زمانی مشخص (ماهانه یا فصلی) می باشند.

مواردی از جمله تولیدکنندگان، عرضه کنندگان کالا و خدمات، ارائه دهندگان خدمات، واردکنندگان کالا و صاحبان مشاغلی که حسب نوع و یا حجم فعالیت جزو گروه اول موضوع ماده (2) آیین نامه اجرایی ماده (95) قانون محسوب میشوند، از جمله مشاغل مشمول ارسال اظهارنامه ارزش افزوده هستند.

در اظهارنامه ارزش افزوده، اطلاعات مربوط به خریدها، فروش ها، ارائه خدمات، واردات و صادرات کالا و همچنین مالیات ارزش افزوده مربوط به هر یک از این موارد درج می شود. سازمان امور مالیاتی با بررسی اطلاعات ارائه شده در اظهارنامه، نسبت به محاسبه مالیات ارزش افزوده بدهی یا مازاد پرداختی مودی اقدام می نماید.

عدم ارسال اظهارنامه ارزش افزوده در موعد مقرر و یا ارائه اطلاعات نادرست در این اظهارنامه، مشمول جریمه های مالیاتی خواهد شد.

اظهارنامه مالیات بر ارث:

اظهارنامه مالیات بر ارث سندی است که توسط وراث متوفی به منظور گزارش اموال و دارایی های به جا مانده از متوفی و محاسبه مالیات بر ارث به سازمان امور مالیاتی ارائه می شود. طبق قانون مالیات های مستقیم، هر شخصی که فوت می کند، اموال و دارایی های او مشمول مالیات بر ارث می شود و وراث وی موظف هستند ظرف یک سال پس از فوت متوفی، نسبت به تکمیل و ارسال اظهارنامه مالیات بر ارث اقدام نمایند.

اظهارنامه املاک و مستغلات

اظهارنامه املاک و مستغلات فرمی است که صاحبان املاک اجاره ای موظفند هر سال به منظور گزارش درآمد حاصل از اجاره املاک خود به سازمان امور مالیاتی ارائه دهند. این فرم شامل اطلاعاتی مانند مشخصات صاحب ملک، مشخصات ملک، مشخصات مستاجر، میزان اجاره بهاء و همچنین اطلاعات مربوط به معافیت ها و می باشد.

ارائه اظهارنامه املاک و مستغلات در موعد مقرر و پرداخت مالیات مربوطه از تعهدات قانونی صاحبان املاک است و عدم انجام آن می تواند مشمول جریمه های سنگینی گردد.

اظهارنامه مالیات بر مشاغل

و اما مهم ترین و پر استرس ترین نوع از اظهارنامه که موضوع اصلی این مقاله نیز به آن اختصاص دارد اظهارنامه مالیات سالیانه برای مشاغل حقیقی و حقوقی است.

رویداد مربوط به این اظهارنامه ، هرساله در خردادماه برگزار می شود و مهلت قانون انجام فرآیند های آن برای مودیان، یک ماه و تا پایان خردادماه در نظر گرفته شده است ، اما ممکن است تاریخ شروع و پایان آن نسبت به شرایط موجود در کشور تغییر یابد.

در این رویداد مودیان باید با مراجعه به سامانه مالیاتی، سازمان امور دارایی، نسبت به تنظیم و ارسال اظهارنامه سالیانه مشاغل، اقدام نماییند.

در ادامه مقاله به جزئیات بیشتری از این رویداد مالیاتی خواهیم پرداخت.

اظهارنامه مالیاتی سالیانه مشاغل

اظهارنامه اشخاص حقیقی

منظور از افراد حقیقی، صاحبان کسب و کارهایی هستند که شخصیت حقوقی مثل شرکت یا موسسه برای کسب و کار خود تعریف نکرده اند. تقریبا اکثر مغازه ها و کسب و کارهایی که در سطح شهر ها می بینیم شامل اشخاص حقیقی هستند.

اظهارنامه اشخاص حقیقی، فرمی است که این دسته از صاحبان کسب و کار باید هر ساله در خردادماه نسبت به تهیه و ارسال آن اقدام نمایند.

اظهارنامه اشخاص حقوقی (اظهارنامه شرکت ها)

شخص حقوقی متعلق به کسب و کاری است که یک شخصیت حقوقی مثل شرکت یا موسسه را برای کسب و کار خود تعریف کرده است.

این دسته از افراد نیز همانند افراد حقیقی می بایست نسبت به تنظیم و ارسال اظهارنامه سالیانه خود که ازخردادماه آغاز می شود اقدام نمایند.

هرچند زمان شروع اظهارنامه شرکت ها همزمان با مشاغل حقیقی است ، اما مهلت آن معمولا تا شهریور ماه است و نسبت به مشاغل حقیقی زمان بیشتری برای شخصیت های حقوقی در نظر گرفته شده است تا با خیال راحت تر ، نسبت به محاسبه ، تنظیم و ارسال اظهارنامه مالیاتی خود اقدام نمایند.

هم چنین اطلاعات و نحوه ارسال و قوانین مربوط به اظهارنامه شرکت ها و مشاغل حقوقی تفاوت های عمده ای با مشاغل

حقوقی دارد و این دسته از کسب و کار ها بهتر است برای ارسال اظهارنامه از حسابدار و یا افراد آگاه استفاده کنند.

اظهارنامه حقوقی عدم فعالیت

احتمالاً با اصطلاح “اظهارنامه صفر” یا “اظهارنامه عدم فعالیت” آشنا هستید. این نوع اظهارنامه برای زمانی است که شرکت یا واحد صنفی شما در یک یا چند سال مالی هیچگونه فعالیتی نداشته باشد. ارسال این اظهارنامه از اهمیت بالایی برخوردار است، چرا که تکلیف قانونی شما برای ارائه اطلاعات مالیاتی به مراجع ذیصلاح را انجام میدهد.

شما تنها زمانی می توانید اظهارنامه عدم فعالیت را برای شرکت خود ارسال کنید که این 3 حالت برای شما اتفاق افتاده باشد:

- عدم وجود هرگونه تراکنشهای بانکی در حسابهای کسب و کارتان

- عدم گزارش اطلاعیههای خرید و فروش و معاملات فصلی طرف مقابل برای شما

- عدم وجود هرگونه رویداد مالی در حسابهای شرکت

بجز اظهارنامه سالیانه مشاغل ، چه اظهارنامه های سالیانه دیگری وجود دارد ؟

بجز اظهارنامه سالیانه مشاغل حقیقی و حقوقی 3 مدل دیگر از اظهارنامه های مالیاتی وجود دارند که باید توسط افراد مشمول آن تکمیل و ارسال شود. این اظهارنامه ها عبارتند از:

- اظهارنامه املاک و مستغلات

- اظهارنامه خودروهای باری

- اظهارنامه سکه

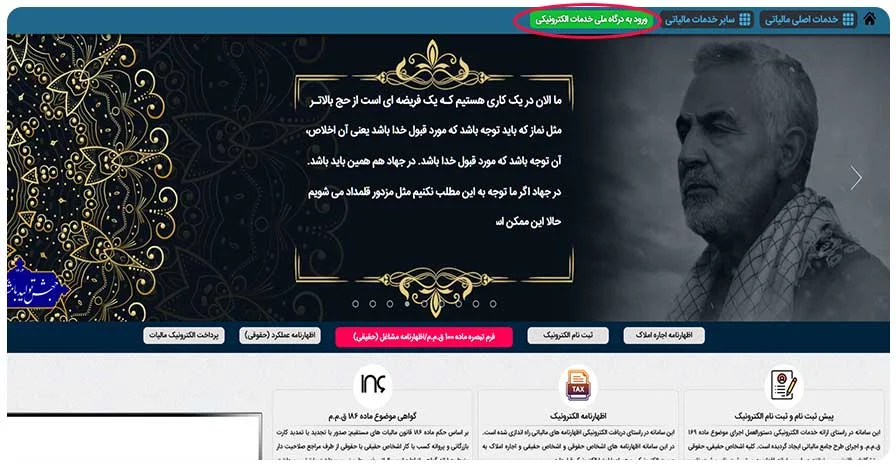

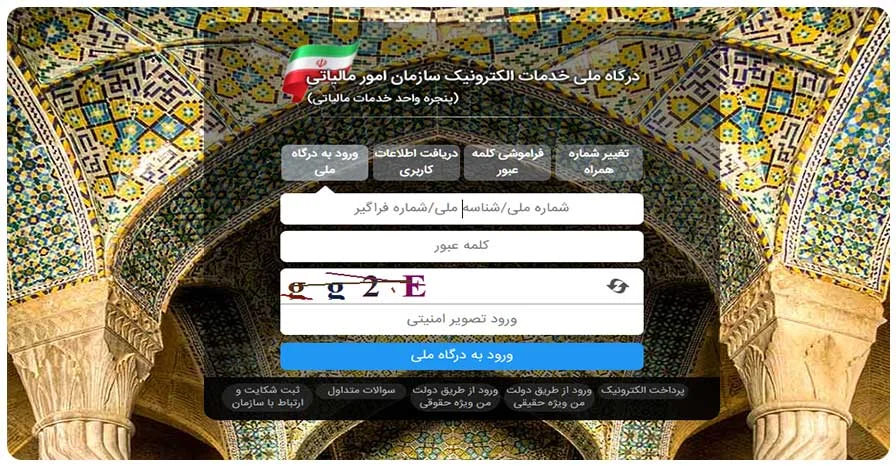

Tax.gov.ir سامانه اینترنتی ارسال اظهارنامه

در دنیای امروز که تکنولوژی حرف اول را میزند، سازمان امور مالیاتی ایران نیز با راهاندازی سامانه مالیاتی، گامی بلند در جهت مدرن کردن نظام مالیاتی کشور برداشته است. این سامانه که به صورت آنلاین در دسترس مودیان قرار دارد، بستری فراهم کرده تا امور مالیاتی با سهولت و سرعتی چشمگیر انجام شوند و از مراجعه حضوری به ادارات مالیاتی بینیاز شویم.

مزایای استفاده از سامانه مودیان به قدری ملموس است که هر مودی آگاه و بهروزی را به استفاده از آن ترغیب میکند. صرفهجویی در زمان و هزینه، افزایش دقت و صحت اطلاعات، دسترسی آسان به سوابق و جزئیات مالیاتی، شفافیت و نظارت دقیقتر بر فرآیندها و در نهایت، کاهش فساد و سوءاستفاده، تنها گوشهای از فواید بیشماری هستند که این سامانه به ارمغان آورده است.

با استفاده از این سامانهها، مودیان مالیاتی میتوانند بدون نیاز به طی کردن مراحل پیچیده و زمانبر اداری، به راحتی و در کمترین زمان ممکن، از خدمات متنوع سازمان امور مالیاتی بهرهمند شوند و به تعهدات قانونی خود در قبال نظام مالیاتی کشور عمل کنند.

بدون شک، راهاندازی این سامانهها و حرکت به سمت الکترونیکی شدن امور مالیاتی، تحولی بزرگ در این حوزه محسوب میشود که مزایای آن نه تنها برای مودیان، بلکه برای کل جامعه قابل لمس خواهد بود.

در صورتی که تمایل دارید، در مورد سامانه مالیاتی tax.gov.ir ، خدمات آن و نحوه استفاده از این سامانه اطلاعات بیشتری داشته باشید می توانید مقاله صفر تا 100 ثبت نام در سامانه مالیاتی را مطالعه کنید.

زمان و مهلت ارسال اظهارنامه مالیاتی عملکرد 1402

مهلت ارسال اظهارنامه های مالیاتی سالیانه مشاغل حقیقی و حقوقی معمولا هر ساله در خردادماه آغاز می شود و نسبت به شرایط جامعه ممکن است از یک ماه تا بیشتر ادامه پیدا کند. روز دقیق شروع این رویداد مالیاتی، در سال های گذشته متفاوت بوده است و توسط سازمان امور مالیاتی و رسانه های ملی به عموم اعلام می شود.

همانطور که در قسمت های بالاتر این مقاله نیز عنوان شد، مهلت ارسال اظهارنامه های حقوقی (اظهارنامه شرکت ها) بیشتر از اظهارنامه های حقیقی است و تا شهریورماه ادامه خواهد داشت.

هم چنین مهلت ارسال اظهارنامه املاک و مستغلات نیز هر ساله معمولا در تیرماه (یک ماه پس از اظهارنامه های حقیقی) آغاز می شود و تا پایان مردادماه ادامه خواهد داشت.

منظور از گروهای “یک، دو، سه” در اظهارنامه مشاغل حقیقی چیست ؟

گروه اول مالیاتی:

این گروه شامل صاحبان کسب و کارهای بزرگ و پردرآمد میشود. به طور کلی، مودیانی که در دو سال گذشته حداقل 15 میلیارد تومان درآمد ابرازی داشته باشند، در این گروه قرار میگیرند.

همچنین، برخی از مشاغل خاص، صرف نظر از میزان درآمد، به طور پیشفرض در گروه اول قرار دارند. این مشاغل عبارتند از:

- دارندگان کارت بازرگانی (مانند صادرکنندگان و واردکنندگان)

- صاحبان صرافی و هتلهای 3 ستاره و بالاتر

- صاحبان فروشگاههای زنجیرهای دارای مجوز

مودیان گروه اول موظفند علاوه بر نگهداری دفاتر قانونی، اسناد و مدارک مربوط به معاملات خود را نیز به طور کامل و دقیق نگهداری کنند. همچنین، اظهارنامه مالیاتی این گروه به طور کامل توسط مأموران مالیاتی مورد رسیدگی قرار میگیرد.

گروه دوم مالیاتی:

این گروه شامل افراد با درآمد متوسط و رو به بالا میشود. به طور کلی، مودیانی که در دو سال گذشته بین 3 تا 15 میلیارد تومان درآمد ابرازی داشته باشند، در این گروه قرار میگیرند.

مودیان گروه دوم نیز موظفند دفاتر قانونی را نگهداری کرده و اسناد و مدارک مربوط به معاملات خود را به طور کامل و دقیق نگهداری کنند.

گروه سوم مالیاتی:

این گروه شامل افراد با درآمد متوسط و رو به بالا میشود. به طور کلی، مودیانی که در دو سال گذشته بین 3 تا 15 میلیارد تومان درآمد ابرازی داشته باشند، در این گروه قرار میگیرند.

تکالیف مربوط به نگهداری اسناد و مدارک برای این گروه به مراتب سبکتر از دو گروه دیگر است. رسیدگی به اظهارنامه مالیاتی این گروه نیز به صورت موردی انجام میشود و فقط در صورت وجود ناهنجاری یا مغایرت با اطلاعات موجود در سیستمهای سازمان امور مالیاتی، مورد بررسی قرار میگیرد.

نکته مهم:

با توجه به حساسیت های اداره امور مالیاتی نسبت به گروه یک و دو ، مودیان باید تمام تلاش خود را به کار گیرند تا با آگاهی از قوانین و جزئیات و رعایت نکات هنگام ایجاد پرونده مالیاتی و ارسال اظهارنامه ، حدالامکان در این گروه ها قرار نگیرند.

پیش نیازها، قبل از ارسال اظهارنامه چیست؟

تمامی مودیان مالیاتی اعم از حقیقی و حقوقی قبل از ارسال اظهارنامه باید پیش نیازهای مورد نیاز را رعایت کرده باشند. برخی از پیش نیازها مثل جمع آوری اطلاعات دقیق مالی کسب و کار است تا در زمان ارسال اظهارنامه از بروز خطاها جلوگیری به عمل آید. اما مهمترین پیش نیاز مشترک انواع مودیان مالیاتی ثبت نام و ایجاد پرونده مالیاتی در سامانه مالیاتی کشور به نشانی tax.gov.ir در زمان شروع کسب و کار است.

اهمیت ثبت نام دقیق در سامانه مالیاتی، قبل از ارسال اظهارنامه سالیانه

تمامی مودیان مالیاتی، باید در هنگام ثبت نام و درج اطلاعات خود نهایت دقت را به عمل بیاورند. اطلاعاتی مثل کدپستی و انتخاب مناسب ترین اینتا کد در طول فرآیند تشکیل پرونده و ثبت نام مالیاتی، از جمله مهم ترین اطلاعاتی است که در صورت غلط بودن ، می تواند باعث عدم توانایی افراد در ارسال اظهارنامه صحیح و در نهایت مواجه شدن با جرائم و مبالغ سنگین مالیاتی و پشیمانی شود.

ثبت و الحاق کارتخوان به پرونده مالیاتی

پس از اجرایی شدن، بحث مالیات بر اساس گردش حساب های متصل به پوزهای فروشگاهی در آذرماه 1399 ، سازمان امور مالیاتی کشور، اتصال پایانه های فروش به پرونده های مالیاتی را برای تمامی مشاغل، اجباری کرد. البته این مهم پیش از همگانی شدن، برای پزشکان اجرایی شده بود.

به همین علت، سازمان امور مالیاتی با بروز رسانی جدیدی در سامانه امور مالیاتی، امکان درج مشخصات و اتصال کارتخوان ها به پرونده های مالیاتی را میسر کرد. از آن پس عموم صاحبین کسب کار که قبلا دارای پرونده فعال مالیاتی بودند، می بایست اطلاعات کارتخوان یا کارتخوان های خود را به سایر اطلاعات موجود در پرونده مالیاتی ضمیمه می کردند. هم چنین افرادی که بعد از اجرای همگانی این قانون، اقدام به تشکیل پرونده مالیاتی کردند نیز می بایست در طول فرآیند ثبت کارتخوان (ها)ی خود را به پرونده متصل کنند.

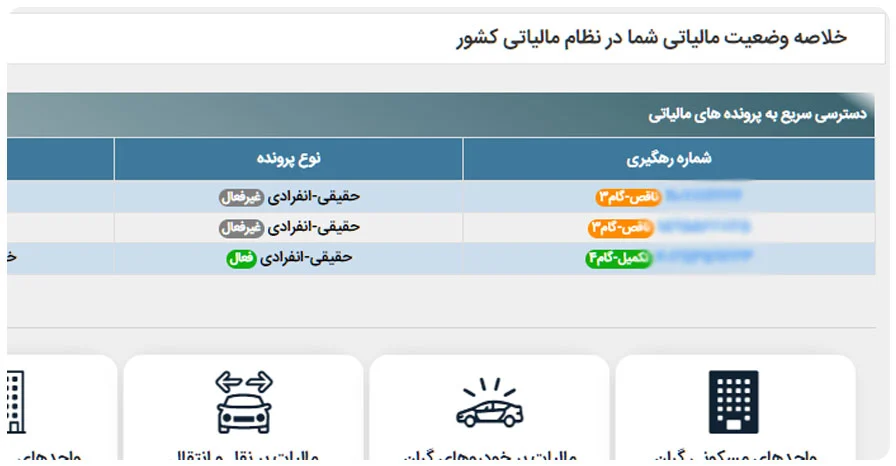

خطای گام 44 یا 4 در ارسال اظهارنامه مشاغل

یکی از رایج ترین و یا شاید حتی رایج ترین خطایی که افراد هنگام ارسال نهایی اظهارنامه مالیاتی سالیانه مشاغل، به آن برخورد می کنند، خطای “مودی در گام 44 یا 4 نیست” می باشد. این خطا زمانی رخ می دهد که پرونده مالیاتی شخص، از نظر اداره امور مالیاتی در مرحله تایید نهایی نباشد. این اتفاق ممکن است به علت نقص اطلاعات پرونده مالیاتی شخص و یا حتی فراموش کردن کلیک روی دکمه تایید نهایی از طرف مودی در هنگام ثبت نام رخ دهد.

پس در صورتی که هنگام ارسال اظهارنامه با این خطا مواجه شدید ، به قسمت پرونده های مالیاتی رجوع کنید و بررسی علت خطا را در این قسمت پیگیری کنید. هم چنین در صورت ضرورت و نیاز می توانید به اداره امور مالیاتی مربوط به خودتان مراجعه و از کارمندان آن جا برای رفع خطا کمک بخواهید.

چه اشخاصی موظف به ارسال اظهارنامه مالیاتی هستند ؟

گروههای زیر موظف به ارائه اظهارنامه مالیاتی الکترونیکی هستند:

اشخاص حقیقی فعال در ایران: کسانی که در ایران شغل یا کسب و کاری دارند و از معافیت مالیاتی برخوردار نیستند.

اشخاص حقوقی فعال در ایران: تمام شرکتها، سازمانها و نهادهایی که در ایران فعالیت میکنند و مشمول معافیت مالیاتی نمیشوند.

ایرانیان مقیم خارج از کشور با درآمد ایرانی: افرادی که تابعیت ایران را دارند و در خارج از کشور زندگی میکنند، اما درآمد آنها از فعالیت در داخل ایران کسب میشود.

غیر ایرانیان با درآمد ایرانی: اشخاص حقیقی یا حقوقی خارجی که در ایران فعالیت میکنند و از این فعالیتها کسب درآمد دارند.

موارد معاف از ارائه اظهارنامه مالیات عملکرد

کارکنان دولت: کارمندان رسمی، پیمانی و روزمزد شاغل در دستگاههای دولتی، شهرداریها و سازمانهای وابسته.

سازمانهای دولتی: نهادها و سازمانهایی که بودجه خود را از طریق دولت دریافت میکنند.

نهادهای عمومی: وزارتخانهها، مؤسسات عمومی و سازمانهای وابسته.

گروههای خاص: کارگران، صیادان، عشایر، دانشآموزان، دانشجویان و شرکتهای تعاونی آنها.

جریمه عدم ارسال اظهارنامه مالیاتی

هرکدام از اظهارنامه های مالیاتی جرائم مختلف در سطوح متفاوتی دارند که در ادامه به تفکیک هر اظهارنامه به بررسی این جرائم خواهیم پرداخت.

جریمه عدم ارسال اظهارنامه ارزش افزوده:

مالیات بر ارزش افزوده (VAT) باید هر سه ماه یکبار به طور دورهای پرداخت شود و مؤدیان تا 15 روز پس از هر دوره فرصت دارند مالیات خود را پرداخت کنند. در غیر این صورت، مشمول جریمه خواهند شد.

قانون برای متخلفان، تنبیههای در نظر گرفته است که در ادامه به برخی از آنها اشاره میکنیم:

- ثبت دیرهنگام اظهارنامه:

اگر اظهارنامه مالیاتی خود را در موعد مقرر ثبت نکنید، جریمهای معادل 75% مالیات معوقه تا زمان ثبت آن را خواهید پرداخت.

نداشتن فاکتور: صدور فاکتور برای تمام معاملات الزامی است. در غیر این صورت، جریمهای معادل 100% مالیات بدهی شامل شما خواهد شد.

- ثبت قیمت غلط در فاکتور:

اگر قیمت درج شده در فاکتور با قیمت واقعی کالا مغایرت داشته باشد، جریمهای معادل 100% مابهالتفاوت مالیات متعلق را خواهید پرداخت.

- نقص در اطلاعات صورتحساب:

صورتحسابها باید مطابق با نمونههای اعلامی تکمیل و ارائه شوند. در غیر این صورت، جریمهای معادل 25% مالیات متعلق در نظر گرفته خواهد شد.

- عدم ارائه اظهارنامه پس از ثبت یا شناسایی:

اگر پس از ثبت نام یا شناسایی به عنوان مؤدی مالیات بر ارزش افزوده، اظهارنامه خود را ارائه ندهید، جریمهای معادل 50% مالیات متعلق را خواهید پرداخت.

- عدم ارائه اسناد و مدارک:

ارائه دفاتر و اسناد و مدارک مربوط به معاملات الزامی است. در غیر این صورت، جریمهای معادل 25% مالیات متعلق شامل شما خواهد شد.

جریمه اظهارنامه مالیاتی

طبق ماده ۱۹۲ قانون مالیاتهای مستقیم، عدم تسلیم اظهارنامه مالیاتی در موعد مقرر، تخلفی نابخشودنی محسوب میشود و مشمول جریمه نقدی سنگین خواهد شد. جریمه برای اشخاص حقوقی به میزان 30 درصد از مالیات متعلقه و برای افراد حقیقی 10 درصد از مالیات به صورت نقدی، در نظر گرفته شده است.

جریمه عدم ارائه ترازنامه و صورت سود و زیان

طبق ماده ۱۹۳ قانون مالیاتهای مستقیم، مؤدیانی که از ارائه ترازنامه، حساب سود و زیان یا دفاتر خود به سازمان امور مالیاتی خودداری کنند، مشمول جریمه به میزان 20درصد از مالیات هریک از موارد خواهند شد.

جریمه کتمان درآمد در اظهارنامه مشاغل

طبق ماده ۱۹۲ قانون مالیاتهای مستقیم، مؤدیانی که مرتکب کتمان درآمد و یا درج هزینههای غیرواقعی در اظهارنامه مالیاتی خود شوند، مشمول جریمههای سنگینی خواهند شد. این جریمه هم مانند مورد قبلی، 30 درصد مالیات متعلقه برای افراد حقوقی و 10 درصد مالیات به صورت نقدی برای افرای حقیقی، می باشد.

جریمه دیرکرد پرداخت مالیات عملکرد

افرادی که مالیات قطعی عملکرد سالیانه خود را به موقع پرداخت نکنند، به ازای هر ماه دیرکرد، 2.5درصد مبلغ قبض مربوطه را باید به عنوان جریمه پرداخت کنند.

بخشودگی جرائم مالیاتی

قانونگذار در راستای حمایت از مؤدیان قانونمند و خوشحساب، امکانی برای بخشودگی جرایم مالیاتی در نظر گرفته است.ماده ۱۹۱ قانون مالیاتهای مستقیم در این خصوص مقرر میدارد:

سازمان امور مالیاتی کشور میتواند بنا به درخواست مؤدی و با بررسی دلایل ارائه شده توسط او مبنی بر غیرعمدی بودن عدم انجام تکالیف قانونی، تمام یا قسمتی از جرایم مالیاتی را ببخشد.

شرایط بخشودگی جرایم مالیاتی

- اثبات غیرعمدی بودن تأخیر در پرداخت مالیات یا عدم انجام تکالیف قانونی

- داشتن سابقه خوب در پرداخت مالیاتهای گذشته

- موافقت سازمان امور مالیاتی با درخواست بخشودگی

اما برخی از جزائم مالیاتی به هیچ وجه قابل بخشش نیستند ، این موارد عبارتند از:

- جرایم ناشی از کتمان درآمد در اظهارنامه مالیاتی

- جرایم ناشی از اعلام هزینه های غیر واقعی در اظهارنامه مالیاتی

- جرایم عدم تکمیل و تسلیم اظهارنامه مالیاتی در زمان ثبت نام اظهار نامه مالیاتی

تاثیر کارتخوان و گردش حساب در اظهارنامه مالیاتی (اظهارنامه کارتخوان)

دارندگان کارتخوان در مشاغل مختلف، مشمول مالیات مشابه مالیات مشاغل میشوند. این نوع مالیات بر اساس درآمد و تراکنشهای انجام شده از طریق دستگاه کارتخوان محاسبه میشود.

نرخ مالیات برای هر گروه شغلی متفاوت است و میتواند بین 0 تا 25 درصد از درآمد سالانه را شامل شود. به همین دلیل، تعیین مبلغ دقیق مالیات برای کارتخوانی با تراکنشهای مشخص، غیرممکن است. اطلاعات جمعآوری شده از دستگاههای کارتخوان، برای راستیآزمایی صحت اطلاعات ارائه شده توسط صاحبان این دستگاهها در اظهارنامه مالیاتی مورد استفاده قرار میگیرد.

در واقع، مالیات کارتخوان نوعی مالیات مشاغل محسوب میشود و از دستگاه کارتخوان به عنوان منبعی برای جمعآوری درآمد مالیاتی استفاده میشود.

با این تفاسیر نمی توان به سوال هایی از قبیل “مالیات 60 میلیون یا 200 میلیون تومان، ورودی کارتخوان چقدر است؟” پاسخ داد.

سقف معافیت مالیاتی کارت به کارت به حساب های غیرتجاری

سازمان امور مالیاتی سقف تعداد و مبلغ تراکنش کارت به کارت، برای حساب های غیرتجاری افراد را به صورت ماهیانه 100 تراکنش و مجموعا 35 میلیون تومان اعلام کرد. این ارقام به صورت سالیانه معادل 1200 عدد تراکنش به مجموع مبلغ 420 میلیون تومان می باشند.

انواع معافیت های مالیاتی و سقف معافیت مالیاتی سال 1402

قانون مالیاتهای مستقیم، در ماده ۱۰۱ خود، به منظور حمایت از کسب و کارها و تشویق فعالیتهای اقتصادی، معافیتهای مالیاتی را برای مشاغل در نظر گرفته است. این معافیتها که به صورت سالانه محاسبه و ابلاغ میشوند، شامل حال مشاغل مختلف در سراسر کشور، اعم از مناطق توسعهیافته و کمتر توسعهیافته، و همچنین مشاغل تولیدی و غیرتولیدی میشود.

مراحل محاسبه و بهرهمندی از معافیتهای مالیاتی مشاغل:

محاسبه درآمد مشمول مالیات

اولین قدم در این مسیر، محاسبه دقیق درآمد مشمول مالیات است. این امر با جمع کل مبلغ فروش کالا و خدمات و سایر درآمدهای کسب و کار (به جز درآمد اجاره املاک و حقوق) و کسر مبلغ هزینهها و استهلاکات از آن صورت میگیرد.

کسر معافیتهای مالیاتی

پس از محاسبه درآمد مشمول مالیات، نوبت به کسر معافیتهای قانونی از آن میرسد. میزان این معافیتها که به صورت سالانه توسط سازمان امور مالیاتی تعیین و ابلاغ میشود، در سال ۱۴۰۱ معادل ۳۹۶,۰۰۰,۰۰۰ ریال و در سال ۱۴۰۲ معادل ۸۴۰,۰۰۰,۰۰۰ ریال است.

ارسال اظهارنامه معافیت مالیاتی مشاغل

شرط برخورداری از این معافیتهای ارزشمند، ارسال به موقع اظهارنامه معافیت مالیاتی مشاغل در موعد مقرر است. عدم ارسال این اظهارنامه در زمان تعیین شده، به منزله از دست رفتن معافیتها و محاسبه مالیات بر اساس کل درآمد مشمول خواهد بود.

تفاوت تبصره ماده 100 با اظهارنامه عادی چیست؟ کدام یک بهتر است ؟

تبصره ماده 100، قانونی است که از سال 1394 توسط وزارت امور اقتصاد و دارایی برای تشویق بیشتر مودیان به شرکت در رویداد مالیاتی، ارسال اظهارنامه عملکرد سالیانه برنامه ریزی و پیاده سازی شد. طبق این قانون افرادی که مجموع فروش سالیانه آن ها تا 100 برابر سقف معافیت مالیاتی باشد، از ارسال اظهارنامه عادی معاف می شوند.

روال کار این تبصره، به گونه ای است که اگر فردی مالیات عملکرد سال قبلش به صورت قطعی به دست آمده باشد، می تواند بدون ارسال اظهارنامه عادی و بررسی های ریزبینانه توسط دارایی، مالیات سال جدید خود را با مقداری افزایش نسبت به سال قبل، به صورت قسطی و قطعی پرداخت نماید.

پس دستور سازمان مالیاتی برای، اتصال پوز های فروشگاهی به پرونده مالیاتی و محاسبه مالیات سالیانه بر اساس تراکنش های کارت خوان و اینتا کد (شناسه شغل فرد) ، افرادی که حتی برای اولین بار قصد ارسال اظهارنامه مالیاتی را دارند نیز، می توانند از تبصره ماده 100 قانون مالیات های مستقیم استفاده نمایند و مبلغ مالیات برآورد شده را به صورت اقساطی و تا سقف 5 قسط پرداخت نمایند.

مجموع این قوانین، شرایط جدیدی را در ارسال اظهارنامه بجود آورد، به این صورت که در هنگام ورود به سیستم مالیاتی جهت ارسال اظهارنامه، اشخاص ابتدا به بررسی مالیاتی که طبق تبصره 100 و توسط سیستم مالیاتی برای آن ها در نظر گرفته شده می پردازند و در صورتی که عدد مالیات را بپذیرند می توانند درخواست تبصره 100 را نهایی کنند و در غیر اینصورت می توانند اظهارنامه عادی را ارسال کنند تا کارشناسان مالیاتی، به بررسی مجدد پرونده آن ها بپردازند.

سازمان امور مالیاتی از مودیان درخواست کرده که حدالامکان، عدد مالیاتی مصوب و قابل مشاهده در پرونده مالیاتی را بپذیرند چرا که در صورت ارسال اظهارنامه عادی، پرونده ها آن مجدد و ریزبینانه بررسی خواهد شد و در اکثر موارد این به نفع مودی نخواهد بود.

نحوه ارسال اظهارنامه مالیاتی

1- ابتدا باید به سامانه امور مالیاتی کشور به نشانی tax.gov.ir وارد شوید.

2- سپس از طریق دکمه بالا سمت راست صفحه “ورو به درگاه ملی خدمات” به نشانی my.tax.gov.ir منتقل خواهید شد.

3- در این قسمت باید با استفاده از نام کاربری و رمز عبوری که در هنگام ثبت نام و تشکیل پرونده مالیاتی برایتان پیامک شده، نسبت به ورود به سامانه اقدام نمایید. در صورتی که به اطلاعات ورود خود دسترسی ندارید، می توانید از طریق گزینه بازیابی رمز عبور اقدام نمایید. هم چنین می توانید از طریق “ورود از دولت من” نیز، نسبت به ورود اقدام نمایید.

4- پس از ورود به سامانه، پرونده (های) مالیاتی خود را مشاهده خواهید کرد. روی پرونده مورد نظر که قصد ارسال اظهارنامه مالیاتی برای آن را دارید کلیک کنید.

5- در صفحه جدید و از طریق گزینه های بالای صفحه، گزینه “ارسال اظهارنامه یا تبصره 100” را انتخاب کنید تا به صفحه مربوط به ارسال اظهارنامه هدایت شوید.

6- در این صفحه باید روش ارسال اظهارنامه را از بین تبصره 100 و یا ارسال اظهارنامه عادی انتخاب کنید.

7- ارسال اظهارنامه و یا فرم تبصره 100 به شرطی قطعی شده است که شما در پایان کد رهگیری اظهارنامه را دریافت کنید.

8- در آخرین مرحله، در صورتی که قبض مالیاتی نیز برای شما صادر شده است می توانید ضمن مشاهده آن ها را چاپ و دریافت نمایید.

ویرایش اظهارنامه مالیاتی

سعی کنید در ارسال اظهارنامه نهایت دقت را به عمل بیاورید ، در صورتی که آگاهی و علم کافی را برای ارسال اظهارنامه را ندارید ، خطر نکنید و از یک متخصص کمک بگیرید. پس از فشردن دکمه تایید نهایی و دریافت کد رهگیری اظهارنامه امکان ویرایش آن میسر نیست اما تا پایان مهلت ارسال اظهارنامه، می توانید اظهارنامه ارسالی خود را کاملا حذف کنید و نسبت به تنظیم اظهارنامه جدید اقدام نمایید.

ارسال اظهارنامه مالیاتی خارج از موعد

سازمان امور مالیاتی تاکید بسیاری بر ارسال اظهارنامه های مالیاتی مختلف در موعد مقرر دارد. براساس مصاحبه ها و گفته های مقام های مسئول در این سازمان، تمامی تلاش ها بر این است که افراد بتوانند از طریق سامانه مالیاتی در سریع ترین زمان ممکن و با کمترین مشکل، عملیات ارسال اظهارنامه را انجام دهند. هم چنین در صورت نیاز، سازمان امورمالیاتی کشور، نسبت به تمدید مهلت نیز اقدام خواهد کرد.

اما برای آن دسته از افرادی که به هر دلیل نتوانسته اند ، اظهارنامه مالیاتی را در موعد مقرر ارسال نمایند، امکان ارسال اظهارنامه فیزیکی خارج از موعد نیز فراهم شده است. این دسته از مودیان، می توانند با چاپ فرم رسمی اظهارنامه و تکمیل موارد مورد نیاز، آن را به صورت حضوری به اداره دارایی مربوطه خود، تسلیم نمایند.

اما باید در نظر داشته باشید که به هر حال این دسته از افراد شامل جریمه دیرکرد ارسال اظهارنامه در موعد مقرر خواهند شد، اما در صورتی که کلا از ارسال اظهارنامه خودداری کنند ، شامل جریمه سنگین تری خواهند شد ، چرا که به تکلیف مالیاتی خود عمل نکرده اند.

پرداخت قبوض مالیاتی بعد از ارسال اظهارنامه

در گذشته و قبل از عملیاتی شدن موضوع استفاده از تبصره ماده 100 ، معمولا پس از ارسال اظهارنامه های مالیاتی، فیش پرداختی صادر نمی شد و میزان مالیات فرد، پس از بررسی پرونده مشخص می شد. اما پس از آن و هم چنین پیاده سازی امکان جدید سازمان امور مالیاتی برای پرداخت اقساطی مالیات، بحث پرداخت قبوض مالیاتی داغ تر شد.

پرداخت این قبوض اخیرا تبدیل به دغدغه ای برای مودیان شده است. مودیان می توانند قبوض مالیاتی خود را به روش های مختلفی مثل مراجعه حضوری به بانک ملی ایران و یا استفاده از عابر بانک ها و هم چنین مراجعه به اداره امور مالیاتی و پرداخت از طریق پایانه های موجود در آن جاست.

اما تجربه ثابت کرده است که سریع ترین، مطمئن ترین و آسان ترین روش، استفاده از سامانه پرداخت آنلاین قبوض مالیاتی به نشانی Payments.tax.gov.ir است.

پس از ورود به این سامانه می توانید با درج شماره 30 رقمی موجود روی قبوض مالیاتی، نسبت به مشاهده اطلاعات قبض و سپس پرداخت آن و دریافت رسید، اقدام نمایید.

تنظیم و ارسال اظهارنامه مالیاتی در کافی نت

هرساله و با شروع فصل ارسال اظهارنامه های مالیاتی، صاحبان کسب و کارهای زیادی برای تنظیم و ارسال اظهارنامه های سالیانه مشاغل خود به کافی نت های سطح شهر مراجعه می کنند.

از همین رو مسئولین و کارمندان این کافی نت ها باید بتوانند، علاوه بر ارسال درست و دقیق اظهارنامه، به سوالات مودیان و مشتریان خود پاسخگویی کرده و آن ها را در مسیر درست راهنمایی و مشاوره نمایند. انجام این مهم بجز با مطالعه دقیق قوانین و تازه های مالیاتی و حضور در کلاس های مرتبط و کسب تجربه کافی امکان پذیر نیست.

اگر شما هم صاحب کسب و کاری هستید و خردادماه امسال باید نسبت به تنظیم و ارسال اظهارنامه عملکرد سال 1402 اقدام نمایید، اما نگران عدم آگاهی از قوانین مالیاتی هستید ، فقط کافی است که با کارشناسان مجرب و متخصص کافی نت اصفهان، یگانه در ارتباط باشید.

اینجا در یگانت با بهره گیری از آموزش ها مداوم حضوری و غیرحضوری برای کارشناسان و بواسطه یک دهه تجربه در زمینه ارسال انواع اظهارنامه های مالیاتی، در کنار شما هستیم تا بهترین و مناسبت ترین مسیر برای ارسال اظهارنامه امسال شما را برنامه ریزی و اجرا نماییم.

نرخ تنظیم اظهارنامه مالیاتی در کافی نت

ارسال اظهارنامه مالیاتی یک تخصص ویژه است که نباید دست کم گرفته شود، اگر می بینید که ارسال اظهارنامه شما در عرض پانزده دقیقه توسط یک کارشناس در کافی نت انجام شده است، باید متوجه باشید که در پس این پانزده دقیقه سال ها تجربه و آموزش خوابیده است.

نرخ تنظیم و ارسال اظهارنامه مالیات سالیانه مشاغل در کافی نت بستگی به نوع اظهارنامه ارسالی، مدت زمان مورد نیاز برای تنظیم و ارسال آن و بسیار از موارد دیگر دارد و با تصمیم جدی اتحادیه مربوط به رسته شغلی تعیین می شود.

دریافت فرم های خام انواع اظهارنامه (نمونه اظهارنامه)

دانلود فرم اظهارنامه مشاغل حقیقی

دانلود فرم اظهارنامه مشاغل حقوقی

دانلود فرم اظهارنامه املاک و مستغلات

جمع بندی

با توجه به تمامی صحبت هایی که در مورد اظهارنامه ها بیان شد، بهتر است که نسبت به انجام تکالیف مالیاتی خود بر اساس نوع شغل و یا شخصیت (حقیقی یا حقوقی بودن) اقدام نمایید.

در هر شغلی که هستید، بهتر است از کمک افراد آگاه و متخصص بهره ببرید تا وقوع اشتباهات منجر به جریمه، جلوگیری کنید. ما در کافی نت یگانت ، ارسال دقیق ، مشاوره رایگان و انجام بدون دغدغه عملیات ارسال اظهارنامه را در بطن کار خود قرار داده ایم تا تجربه ای جدید و جذاب از انجام این تکلیف مالیاتی برای مشتریانمان به جای بگذاریم.

سوالات متداول در رابطه با ارسال اظهارنامه مالیاتی

مهلت ارسال اظهارنامه مالیات عملکرد مشاغل حقیقی و حقوقی تا چه زمانی است؟

احتمالا، مهلت ارسال اظهارنامه مشاغل حقیقی تا پایان خردادماه و مشاغل حقوقی پایان تیر یا مردادماه و اظهارنامه املاک نیز تا پایان مردادماه

جریمه عدم ارسال اظهارنامه مالیاتی چقدر است ؟

جریمه عدم ارسال اظهارنامه 10% مبلغ مالیات متعله فرد است که باید به صورت نقدی پرداخت شود.

از فرم تبصره 100 استفاده کنم یا اظهارنامه عادی؟ کدام بهتر است؟

انتخاب بستگی به شرایط شما در سیستم مالیاتی دارند ولی توصیه سازمان امور مالیاتی انتخاب تبصره 100 است. به هر حال در صورتی که مبلغ مالیات تعیین شده در فرم تبصره 100 را نمی پذیرید و ادله کافی برای اثبات اظهارنامه کافی دارید می توانید اظهارنامه عادی ارسال کنید.

مالیات 100 میلیون تومان گردش حساب کارتخوان چقدر می شود؟

مالیات کارتخوان ها، هم براساس گردش کارتخوان و هم بر اساس نوع شغل و اینتا کد تعیین می شود. پس نمی توان گفت مالیات n تومان گردش کارتخوان چقدر است.